力拓公布2020年中期业绩,将派发25亿美元普通股中期股息

2020.07.30 矿业界

力拓集团首席执行官夏杰思(J-S Jacques)表示:“面对新冠肺炎疫情(COVID-19)带来的前所未有的持续性挑战,我们一直保持灵活应对,并调整了工作方式,所取得的业绩再次证明我们业务的韧性。上半年,尽管经营环境充满挑战,但我们所有的生产运营单位都在持续运营,业绩表现强劲、稳定,并实现了96亿美元的息税折旧摊销前利润(EBITDA)和47%的EBITDA利润率。因此,我们将派发25亿美元中期股息,相当于每股155美分,并再次确认了我们所有产品的2020年生产指导目标。”

“我们世界级的优良资产组合和强劲的资产负债表,使我们在任何市场条件下都能处于优势地位,在当前动荡的环境下尤其具有价值。配合严格的资本配置,我们有能力继续维持生产、增加我们在业务上的投资、向政府缴纳税费,并继续为股东提供卓越回报。”

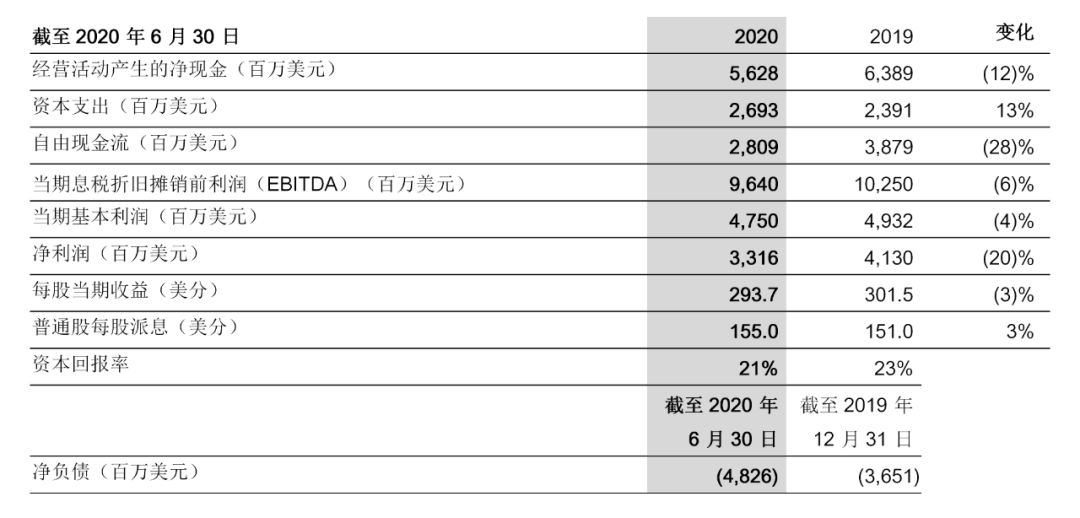

安全业绩持续提高,力拓所有工伤频率(All Injury Frequency Rate, AIFR)进一步降低至0.37(2019年为0.42),工伤严重率下降,工艺安全事故也有所减少。 经历了皮尔巴拉Juukan Gorge事件后,我们仍将致力于持续改善社区关系。我们正广泛地与传统土地所有者,包括Puutu Kunti Kurrama和Pinikura居民,以及皮尔巴拉、澳大利亚各地的土著领袖进行沟通。我们正在进行由董事会主导的文化遗产管理流程审查。我们还将在7月31日前针对北澳事务常务联合委员会(Joint Standing Committee on Northern Australia)发起的相关调查进行正式回复。 经营现金流为56亿美元,比2019年同期下降12%,主要受到较低的价格和时间差影响。2020年6月,我们就2019年利润向澳大利亚政府支付了10亿美元所得税。 自由现金流为28亿美元,比2019年同期减少了28%,反映了较低的经营现金流以及较高的资本支出。由于开发项目资本支出的增加,总资本支出增长13%至27亿美元。 当期基本EBITDA 为96亿美元,比2019年同期下降了6%,主要由于铝和铜价格下降。铁矿石价格稳定,从而实现47%的EBITDA利润率。 当期基本利润为48亿美元,比2019年同期下降4%。由于4家电解铝厂和戴维克(Diavik)钻石矿10亿美元的减值,以及汇率波动影响,当期净利润为33亿美元。 资产负债表保持强劲,净负债增加12亿美元至48亿美元,主要反映了2020年上半年支付给股东的38亿美元现金回报,其影响被28亿美元自由现金流所部分抵消。 今天宣布派发25亿美元普通股中期股息,中期派息率为当期基本利润的53%,相当于每股155美分,比2019年同期增长3%。

此财务业绩根据国际财务报告准则(IFRS)编制并未受审计。

收入与EBITDA展现业务韧性

实现综合销售收入194亿美元(若包括力拓在以权益法核算的参股公司份额,则为203亿美元),比2019年同期减少7%,主要由于当期铜的产量和价格较低,以及原铝价格较低。

实现96亿美元当期基本EBITDA,比2019年同期下降6%。若按固定价格和汇率计算,则比2019年同期下降3%,这反映了全集团生产运营业绩的稳定性。

当期基本利润的有效税率为30%,比2019年同期略有下降。

实现净利润33亿美元,比2019年同期减少20%,主要由于减值费用增加2亿美元、汇率损失增加3亿美元、已停产和减值的资产额外增加1亿美元关停成本。

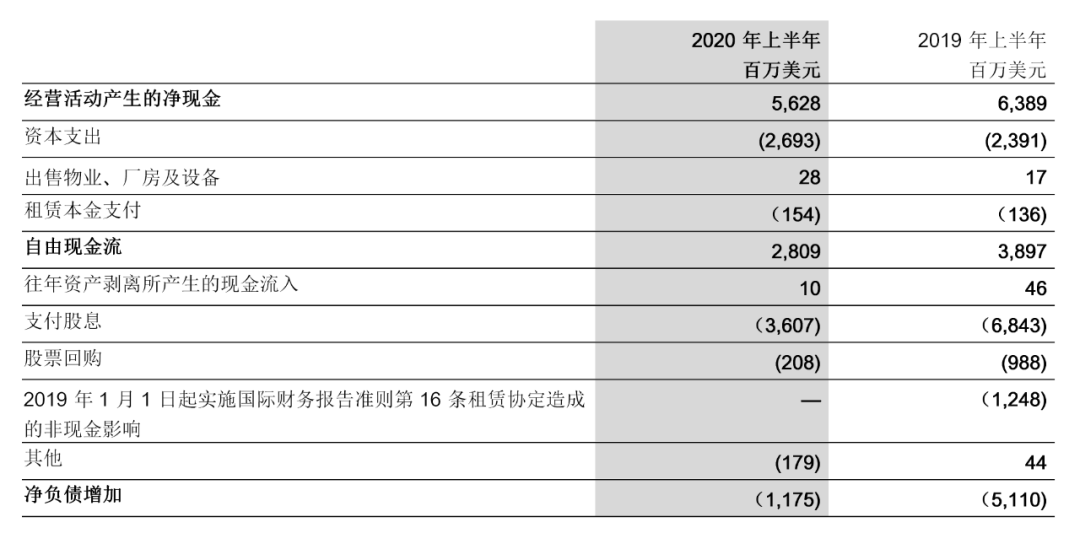

运营现金流

经营活动产生的现金为56亿美元,比去年同期下降12%,主要由于原铝和铜价格较低,以及力拓在以权益法核算的参股公司所获股息有所下降。

尽管受到新冠肺炎疫情影响,资本支出仍比去年同期增加13%至27亿美元,包括12亿美元维持性资本支出和15亿美元发展项目资本支出。发展项目资本支出中,6亿美元为增长性项目,9亿美元为替代产能项目。

由于上述两个因素,当期自由现金流为28亿美元,比去年同期下降28%。

2020年4月已支付2019年年终股息36亿美元。

完成2亿美元力拓股份公司(Rio Tinto plc)股票回购(360万股)。

因上所述,净债务自2019年底增加了12亿美至48亿美元。

加大对增长项目和发展的投资

2020年上半年勘探和评估支出维持在2.8亿美元。美国亚利桑那州Resolution铜矿项目继续推进,澳大利亚温弩(Winu)铜金矿项目、塞尔维亚贾达尔(Jadar)锂矿项目相关活动增加。因受到新冠肺炎疫情限制,绿地勘探支出有所减少,抵消了上述项目增加的支出。

2020年7月28日,我们宣布西澳州温弩铜金矿项目的首次估算资源量为5.03亿吨,平均品位为0.45%当量铜。同时,在温弩以东约2公里处新发现以金为主的矿化区。我们的目标是于2023年投产,在此之前需获得监管部门、传统土地所有者和其他利益相关方的许可。

西芒杜铁矿项目(3、4号矿区)正在推进,我们与合作伙伴正共同对项目进行优化。

董事会已批准塞尔维亚贾达尔锂矿项目可行性研究的资金。

投资26亿美元的库戴德利(Koodaideri)铁矿替代产能项目正在推进, 预计仍将于2022年初投产。库戴德利预计年产能为4300万吨, 将支撑皮尔巴拉混合矿(Pilbara Blend™)的生产。

投资8亿美元的罗布河合资企业(Robe River Joint Venture)维持产能项目(西安吉拉斯C、D矿山,罗布河谷地区马萨B、C矿山)仍预计于2021年出产。马萨H矿山已获得所有主要许可。

2020年7月3日,我们宣布重新设计蒙古国奥尤陶勒盖项目Hugo Dummett North铜金地下矿的首个开采面(Panel 0),确认了自然崩落采矿法依旧可行,目前地下矿建设进度和成本仍在先前披露的范围内。我们的目标是在2022年10月至2023年6月之间实现持续性生产。根据矿山首个开采面的最新设计,开发资本支出预计在66-71亿美元之间。考虑到仍在发展的新冠肺炎疫情带来的潜在延误或额外成本,以上估算或将视情况调整。首个开采面两侧矿柱内包含的矿物质已从矿石储量重新分类为矿产资源量。目前正在进行额外的研究,判断是否能将矿柱中的矿物质在之后的阶段进行开采。首个开采面成本和工期的最终估算仍预计于2020年下半年完成。

尽管受到今年3月的5.7级地震影响,投资9亿美元的美国科力托铜矿(Kennecott)南坡扩展项目一期正按计划推进,预计于2021年进入品位更高的开采区域。此外,投资15亿美元的二期项目预计可将该资产寿命延长至2032年。

南非理查兹湾矿业公司(RBM)的Zulti South项目将维持现有产能并延长资产寿命,但该项目目前仍处于全面停工状态。

上半年向股东宣布的现金回报总额

上半年向股东支付的现金回报总额

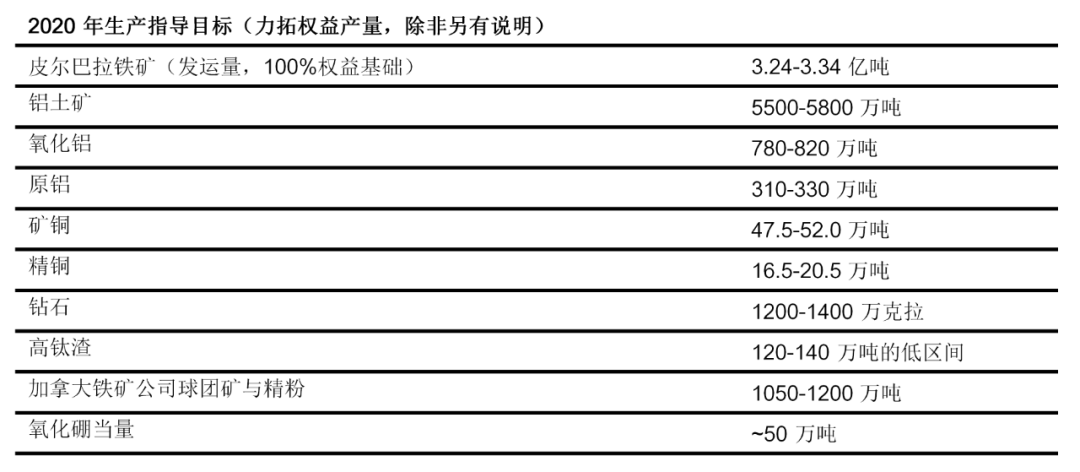

指导目标

2020年资本支出预计约为60亿美元,2021年和2022年约为70亿美元。三年累计支出预计为200亿美元,较2019年10月发布的原指导目标维持不变。

2020年当期基本利润的有效税率约为30%。

生产和单位成本指导目标较2020年4月17日第一季度生产业绩发布的目标维持不变。

矿铜和精铜生产指导目标取决于科力托冶炼厂的重启进展。

2020年,我们将继续执行价值高于产量战略,遵守政府实施的关于新冠肺炎疫情的管控措施,应对由新冠肺炎疫情造成的其他潜在影响。我们将继续关注市场动态,根据客户需求调整产量水平和产品组合。

推荐阅读

-

国务院办公厅印发方案 加快构建碳排放双控制度体系

2024.08.05

-

江西省地质局与江西省建材集团深化合作

2021.12.21

-

以色列2月成品钻石出口额同比增长80%

2023.03.16

{{panelTitle}}