美国黄金期货开始克服冠状病毒冲击

2020.12.04 长江有色金属网

长江有色金属网讯:根据Reuters报道,美国黄金期货合约的远期成本下降表明,在COVID-19引发的动荡增加了投资者的管理费用、抑制了交易活动并将巨额利润输送给投资银行之后,市场正在接近正常交易。

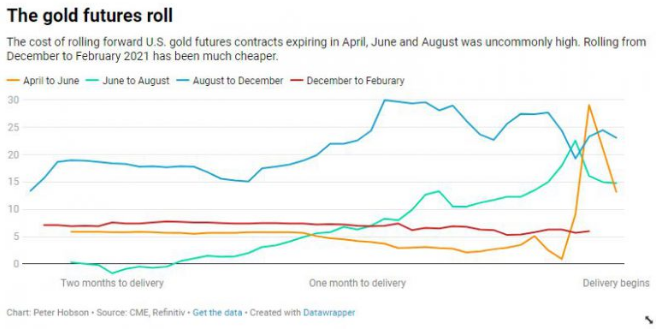

自今年3月以来,与疫情相关的波动性抑制了银行卖出期货合约的意愿,将到期期货换成远期期货合约的成本(即投资者希望保持头寸,必须每隔几个月执行一次的“滚动”)远高于平时。

这令一些投资者不敢在全球最大的贵金属期货交易场所纽约商品交易所(Comex)买入和持有黄金。

它还为投资银行和其他出售黄金的公司创造了创纪录的收入,随着交易正常化,收入可能会回落。

12月到期的期货价格要便宜得多。

CME和Refinitiv的数据显示,本月有超过40万份12月合约,代表逾4000万盎司黄金被互换为2月期金,其价格每盎司上涨约6美元。

相比之下,12月期货合约较8月合约每盎司溢价约25美元,而6月至8月合约的续期成本约为每盎司15美元。

12月至2月期间的交易成本也比3月以来的任何时候都要稳定,因为投资者将交易时间间隔得更久。

芝加哥商品交易所拒绝置评。

以当前价格计算,4,000万盎司黄金价值约700亿美元(约合525.4亿英镑),以每盎司6美元计算,滚动价值约2.5亿美元。

当到期期货和远期期货之间的价差超过了两者之间融资和储存黄金的成本时,期货卖家就会赚钱。

一家大型黄金交易银行的高管表示:“(这次)价差较紧,但比3月前更大。”他补充称,由于利率如此之低,12月期仍非常有利可图。

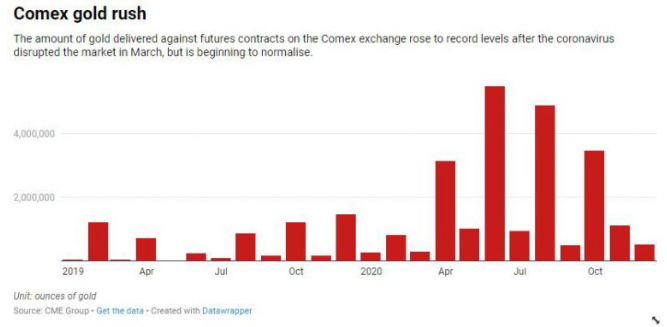

黄金交割量的下降也表明了市场的正常化。

自3月以来,纽约商品交易所(Comex)实物黄金换手量创纪录,6月达到峰值,交付量为55102份,合约价值550万盎司。

截至本周一,交易员已暗示将对5371份12月合约进行交割,31861份合约仍未平仓。其中一些将在未来几周内交付,另一些将在未来几周内向前推进。

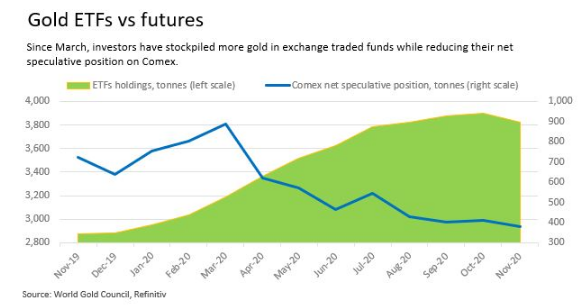

市场仍未完全恢复。今年金价上涨至创纪录高位,这种上涨通常会增加交易活动,但纽约商品交易所活跃合约的数量有所滞后,一些投资者转而使用交易所交易基金(ETF)。

世界黄金协会首席策略师John Reade表示:“衡量市场复苏状况的一个重要指标是,未平仓仓位何时增加,以及滚仓成本何时保持低位。”

推荐阅读

-

国际矿产品价格走势

2024.05.16

-

员工在检查综采队远距离供液供电硐室机电设备

2022.03.16

-

元 宵

2022.02.16

{{panelTitle}}