上市钢企税负虽降仍高,如何破解?

2020.12.24 中国冶金报社

●2019年33家钢铁上市公司的整体税负水平实现了大幅下降,但这种下降不仅受益于国家宏观减税降费政策,还受企业盈利能力下降的影响。

●从33家钢铁上市公司的税负看,我国钢铁企业总体税负水平仍然偏高。

●在钢铁行业内部,不同的钢铁板块和不同的钢铁企业之间税负差距较大,反映出税负的不公平。

●不同钢铁板块和不同钢铁企业之间税收返还的优惠政策差异较大。

匡小尝 龚振华

近几年来,党中央国务院做出了减税降费的重大决策部署,财政部和国家税务总局相继出台了有关政策文件。钢铁制造企业的增值税从2018年5月1日起由17%调整为16%,2019年4月1日起又进一步降到13%。钢铁企业的减税情况如何?本文以2019年申银万国行业分类中33家钢铁上市公司近年来的税收负担情况进行计算分析,发现了一些问题并提出了有关政策建议。

目前理论界对衡量企业税负并未形成一致的方法,主要分歧在于企业税收的负担是相对于企业利润、收入还是企业的增加值来进行比较衡量。有的研究人员认为应用企业实际缴纳的总税款除以企业工业增加值来衡量,其中企业增加值采用收入法计算,企业增加值等于固定资产折旧、劳动者报酬、生产税净额和营业盈余4项之和。企业增加值本来就包含增值税和主营业务税金及附加等,而且有些企业若营业亏损比较大时其企业增加值可能为负数。多数研究者以企业财务现金流量表中的“支付的各项税费与收到的税费返还之差”来计算企业实际缴纳的总税额,并以此占营业收入的比率来计算和衡量企业税负水平。但企业现金流量表中的“支付的各项税费”仅为企业当期现金支付的各项税费,实际上企业可能还有部分当期应交而未交的税费。对于企业收到的税费返还是否可以全部冲减企业税额或视同减少企业税费,不同研究者之间也存在不同的认识,不同企业所在地的税费返还事实上确实存在不确定性和滞后性,但我们认为无论是从企业当期资金还是未来的收益看,税费返还都反映出政府对企业减税降费的政策支持。因此,我们在计算分析企业税负时采用两种方法,即以现金流量表中的“支付的各项税费与收到的税费返还之差”加上资产负债表中的“应交税费期末余额与期初余额之差”来计算企业当期实际承担的税额,并以该税额占营业收入的比率来衡量企业的实际税负率。另以现金流量表中的“支付的各项税费”加上资产负债表中的“应交税费期末余额与期初余额之差”来计算企业当期应该承担的税额,并以该税额占营业收入的比率来衡量企业的应担税负率。

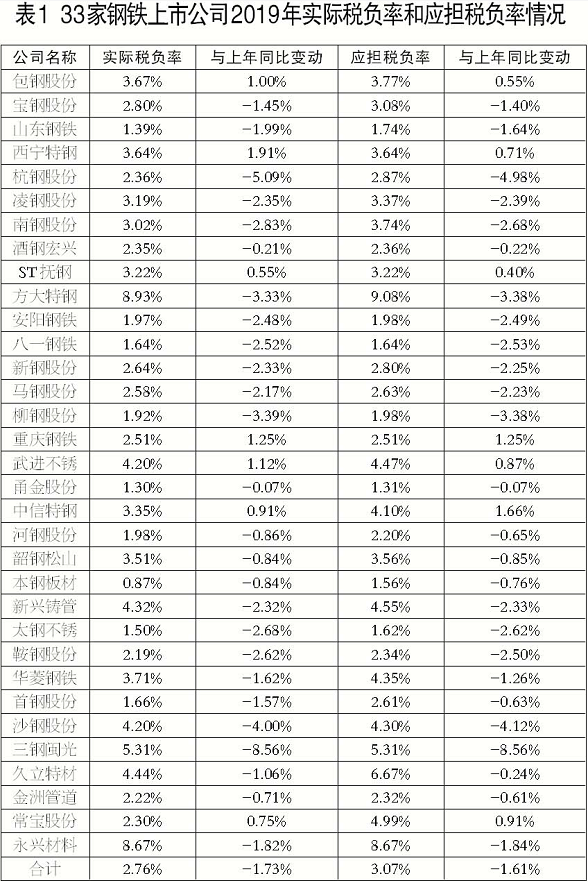

33家钢铁上市公司2019年的实际税负率和应担税负率如表1。

整体上看,2019年33家钢铁上市公司的实际税负率为2.76%,比上年同期变动下降1.73%;应担税负率为3.07%,比上年同期变动下降1.61%。其中,25家公司的实际税负率水平与上年同期相比有不同程度的下降,下降最多的三钢闽光比上年同期变动下降8.56%。但也有8家公司的实际税负比上年同期有所上升,上升较多的西宁特钢比上年同期变动上升1.91%。我们还看到,不同的公司间税负率相差较大,方大特钢、永兴材料和三钢闽光的实际税负较高,而本钢板材、甬金股份等公司税负较低,实际税负率不足2%。

经过进一步计算可知,33家钢铁上市公司2015年~2019年的整体实际税负率分别为2.37%、3.36%、3.88%、4.49%、2.76%,应担税负率分别为2.70%、3.57%、4.10%、4.67%、3.07%。由此可看出,2015年~2018年,33家钢铁上市公司总体的税负水平逐年上升。2018年9月,国务院召开常务会议,明确要求把减税降费措施切实落实到位,国家税务总局印发《关于进一步落实好简政减税降负措施更好服务经济社会发展有关工作的通知》;制造企业的增值税税率从2019年4月1日起又进一步由16%降到13%,2019年33家钢铁上市公司整体的税负水平大幅下降。

企业税负的政策性分析

33家上市钢企2019年增值税税负占全部税负的57.07%

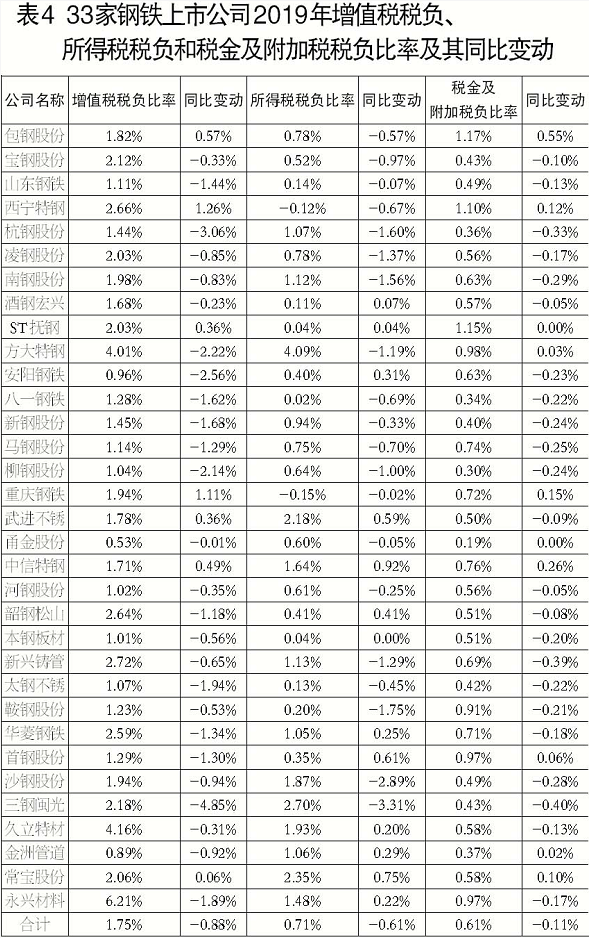

从表4可看出,在税负结构中,增值税税负比率较高,33家钢铁上市公司2019年的增值税税负的平均比率为1.75%;其次是所得税税负比率,2019年的平均值为0.71%;税金及附加税负相对较低,2019年的平均值为0.61%。2019年33家钢铁上市公司的总体增值税税负占全部税负的57.07%,所得税税负占比为23.06%,税金及附加税负占比为19.87%。与上年同期相比,增值税税负比率变动下降0.88%,下降幅度为33.56%;所得税税负比率变动下降0.61%,下降幅度为46.26%;税金及附加税负比率变动下降0.11%,下降幅度为15.66%。

2019年33家钢铁上市公司横向比,各公司增值税税负率和所得税税负率的差异较大,增值税税负率最高的永兴材料达6.21%,最低的甬金股份仅为0.53%;所得税税负最高的方大特钢达4.09%,最低的西宁特钢和重庆钢铁2019年当期列报的所得税费用为负数。而税金及附加税负各公司横向比相差相对较小,最高的与最低的相差不足1%。与2018年纵向比较起来看,各公司增值税税负率和所得税税负率的同比变动差异较大,增值税税负率同比变动西宁特钢增长1.26%,而三钢闽光下降4.85%;所得税税负率同比变动中信特钢增长0.92%,而三钢闽光下降3.31%。而税金及附加税负各公司与上年同比变动相差不大,包钢股份同比变动增长0.55%,三钢闽光同比变动下降0.40%。

从2015年~2019年33家钢铁上市公司整体税负分类指标来看,增值税税负比率分别为2.25%、2.49%、2.51%、2.63%、1.75%,所得税税负比率分别为0.15%、0.58%、0.93%、1.32%、0.71%,税金及附加税负比率分别为0.29%、0.50%、0.66%、0.72%、0.61%。由此可见,增值税税负占比较高,所得税税负占比次之,税金及附加税负相对较低。同时,增值税和所得税税负近两年变化较大,税金及附加税负相对较为平稳。当然,税金及附加税负虽然占比不高,但涉及的税种较多,分析也较为复杂。本文重点就增值税和所得税税负分析如下。

不同钢铁板块税负情况差异较大

根据上述分析,可得出如下结论:

一是2019年33家钢铁上市公司的整体税负水平实现了大幅下降,但这种下降不仅受益于国家宏观减税降费政策,还受企业盈利能力下降的影响。

二是从33家钢铁上市公司的税负看,我国钢铁企业总体税负水平仍然偏高。据有关研究人员选取美国、日本、德国等国部分钢铁企业作为样本进行的分析,国外样本钢铁企业税负率总体保持在1.5%~2.5%,均值为1.82%。而我国33家钢铁上市公司2018年的实际税负率均值为4.49%,应担税负率均值为4.67%。即使是在2019年国家出台大幅减税政策后,我国33家钢铁上市公司整体的实际税负率均值仍为2.76%,应担税负率均值仍为3.07%,依然高于国外钢铁企业的税负率水平。与此同时,与我国有色金属上市公司相比,我国钢铁企业的税负率均值水平也较高。

三是在钢铁行业内部,不同的钢铁板块和不同的钢铁企业之间税负差距较大,反映出税负的不公平。一是由于增值税实行分类税率,对上游一些低税率行业依赖性或采购比重较大的钢铁板块或企业,所获的进项税抵扣较少,其相应的增值税税负较大。特别是受我国目前废钢增值税政策和电网企业增值税税率调整后用电价格政策的影响,特钢板块及一些对废钢采购及用电占成本比重较大的企业,其增值税税负更大。二是对一些盈利能力较好的企业,其税负往往更高。

四是不同钢铁板块和不同钢铁企业之间税收返还的优惠政策差异较大。轧制加工板块及一些民营企业的税收返还比例较高,而特钢板块及部分钢铁企业的税收返还比例相对较低,有些甚至没有享受到税收返还的优惠政策。

为此,本文提出如下建议:

一是加快完善废钢行业的增值税征管政策,提高钢铁企业使用废钢的增值税退税比例。目前,我国钢铁企业除自产废钢外,外购废钢的一般流通过程为:个体散户零星收购—回收站存储(一般为小规模纳税人)—废钢加工企业及贸易商(一般纳税人)—钢铁生产企业。在此各环节中,增值税税率逐渐从0升至3%再升至13%。据了解,我国由个体户收购废钢的回收方式约占废钢回收总量的80%以上,但个体散户一般不开具增值税发票,即使找税务机关代开也只能适用3%的征收率。钢铁企业如果直接从废钢加工企业或贸易商采购废钢,可以取得13%的进项税,但自2015年工信部开展废钢铁加工企业准入活动以来,至2019年只有400家企业成为工信部准入企业,合计加工能力约1.1亿吨,而2019年我国社会回收废钢达1.9亿吨。部分钢铁企业从废钢回收站采购,可抵扣的进项税只有3%,这无疑增大了钢铁企业的税负。钢铁企业如果从废钢加工企业或贸易商采购,则这种税负就得由废钢加工企业或贸易商承担。相关资料显示,2010年以前,再生资源回收企业实行先征后返增值税政策,2009年按70%的比例退还纳税人,2010年改按50%的比例退还,2011年1月1日起退税政策全部取消。2015年6月财政部和国家税务总局关于印发《资源综合利用产品和劳务增值税优惠目录》的通知财税(〔2015〕78号)又给予符合条件的废钢加工回收企业增值税即征即退30%的政策。近几年来,很多废钢加工企业和贸易商仍因为税负重等原因纷纷停产或转行,严重影响废钢作为绿色资源的循环利用,也不利于钢铁行业的节能环保和绿色发展。因此,建议加快完善废钢回收利用的税收征管政策,将符合条件的废钢加工回收企业的增值税退税比例提升至50%或更高比例。

二是加快完善电网企业增值税税率调整后的电价政策,实行大工业用电与一般工商业电价政策保持一致,降低大工业用电的含税价格。

三是建议对高毛利率钢铁企业实行增值税退税政策,同时对高销售利润率的钢铁企业加强所得税税收返还政策。由于高毛利率、高附加值钢铁产品的增值额高,其增值税负担率较大,而销售利润率较高的企业,其所得税负担率也较大。这种税负的不公平,不利于促进钢铁企业高质量发展。因此,建议公平税负,以进一步推进供给侧结构性改革,鼓励高毛利率和高销售利润率的“双高”企业加大创新力度,加快钢铁企业调整产品结构和转型升级,实现高质量发展。

推荐阅读

-

晋南钢铁与山西闽光签约!联手打造156万吨/年焦化项目

2021.03.24

-

原材料价格一周走势

2022.01.20

-

2021年优秀大学生龙门山地学夏令营开营

2021.07.16

{{panelTitle}}