巧妙并购助力矿企重生,这家公司的做法值得借鉴!

2020.12.28 矿业界

2019年12月,Barrick将旗下另一个项目Massawa卖给Teranga Gold。Teranga一直在西非进行黄金生产,但由于矿山品位偏低,市场原本给予的估值不太高,甚至远低于其他同行。但自从买下高品位的Massawa后,投资银行马上给予Teranga重新估值的评价,加上2020年大环境鼓励资金投资低品位矿山(基于经济效益,这些矿山会对金价暴涨更为敏感),因此Teranga的股价已经翻了一番。

所以,对Barrick这样的大企业来说,有些项目可能只是鸡肋,但是对中小型公司来说,却是可能改写命运的至宝。

懂得这个道理的,还有一家前身名为Mali Lithium的公司。

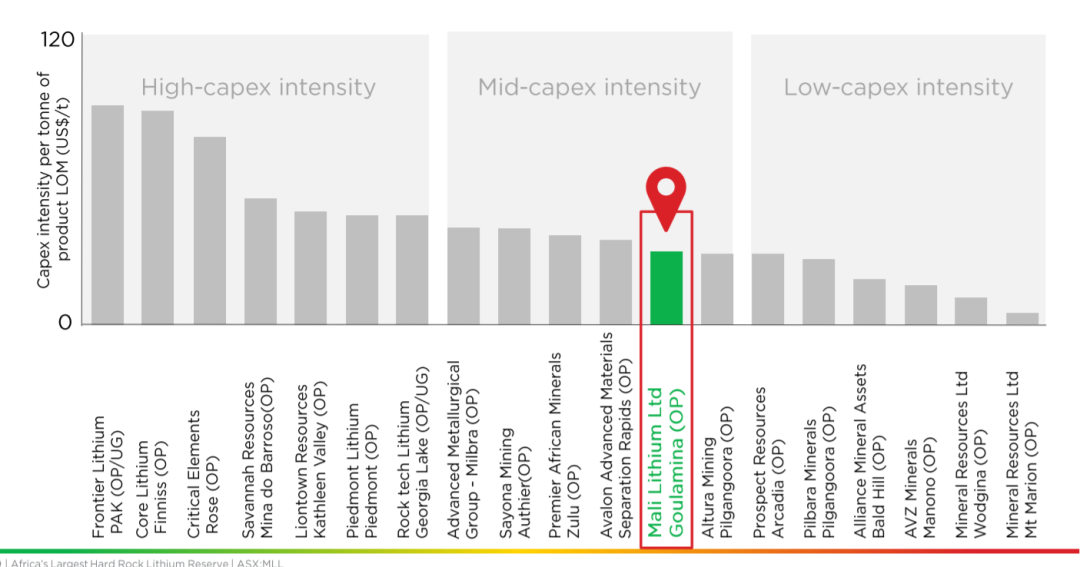

Mali Lithium原本在非洲马里开发锂矿项目。虽然Goulamina锂矿项目尚未投产,但矿山潜力不错,如项目的平均品位达1.56%、杂质较低:

更重要的一点是,项目的预估资金需求(Capex)不算太大。很多公司收购,往往只看到项目的资源拥有量,却忽略了大型项目不但资金需求巨大,而且开发时间长。投资大型项目的风险在于花费巨额资金后,商品开始进入熊市周期。

而Goulamina项目,已经进行了可行性调查研究(FeasibilityStudy),其重点如下:

开采方法 | 露天 |

剥采率(Strip Ratio) | 3.26:1 |

矿山寿命 | 23年 |

平均每年锂辉石产量 | 436000吨 |

浓缩度 | 6% Li2O, <0.6% Fe2O3 |

Li2O转化率(Recovery) | 77% |

前期资金(Capex) | 1.94亿美元 |

AISC成本 | 每吨SC6浓缩液313.4美元 |

税前IRR | 55.8% |

税后现金流(23年总和) | 24.4亿美元 |

项目税前净现值 | 17亿澳元 |

*假设每吨SC6为666美元

不过,由于过去数年全球对上游锂资源的需求跌至谷底,Mali Lithium一直也没什么起色,市值在大约3000万澳元徘徊。2019年,董事会还出现了重组。

03、重生的契机

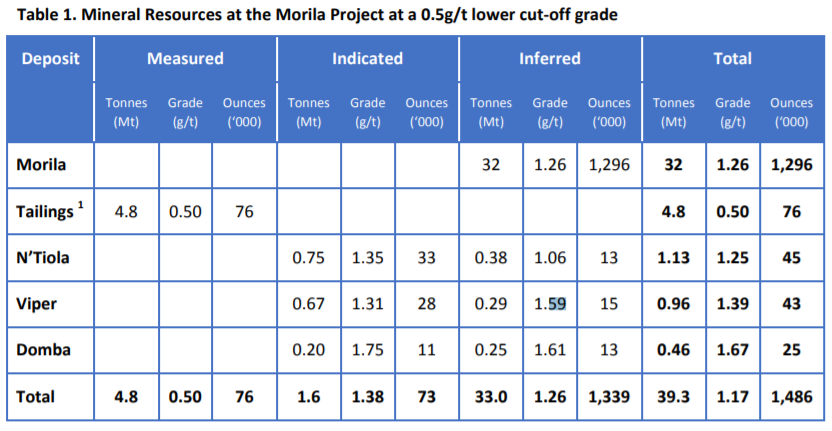

由于Mali Lithium一直在马里经营,对当地待售项目比较了解。2020年8月,该公司与Barrick和AngloGold进行合营签约,出价2700万美元收购Morila金矿80%的权益(其余20%由当地政府持有)。该项目资源量为130万盎司黄金,相当于每盎司26美元。与此同时,Mali Lithium在股票市场集资7000万澳元以推动收购和后续发展,结果因反应热烈募集7400万澳元。

图:Morila项目以碳浸法(CIL)工艺回收黄金

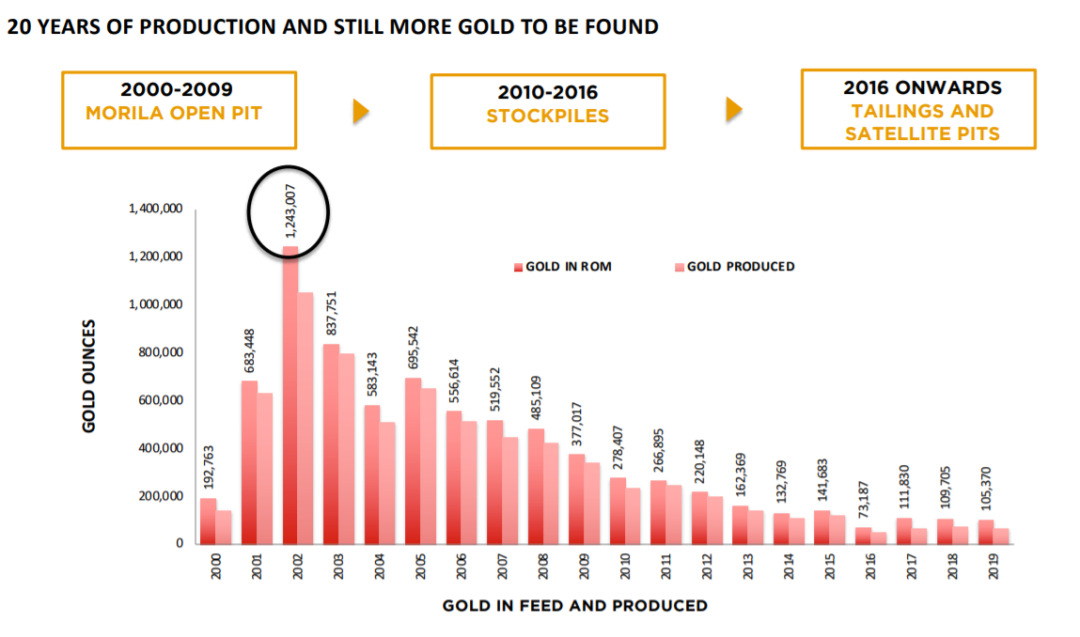

Morila金矿位于马里相对稳定的南部,已经投产20年,生产了超过740万盎司黄金(6006万吨矿石里平均品位3.82克/吨),前期拥有者共投入了3亿美元,生产配套完善。

纵使Morila的资源量为130万盎司(平均品位1.26克/吨),但在收购前,Barrick每年只处理550万吨尾矿,相当于一年5万盎司的黄金产量。这种项目对Barrick和AngloGold来说无关紧要,但对于一家原本市值3000万澳元的公司来说,却是重生的好机会。

Mali Lithium于11月正式接手Morila后,除了改名为Firefinch外,还继续处理矿尾,估计至明年5月能为公司带来1700万美元的现金流(假设平均金价为1850美元/盎司)。同时开始钻探,希望能找到更多的黄金资源以延长矿山寿命。

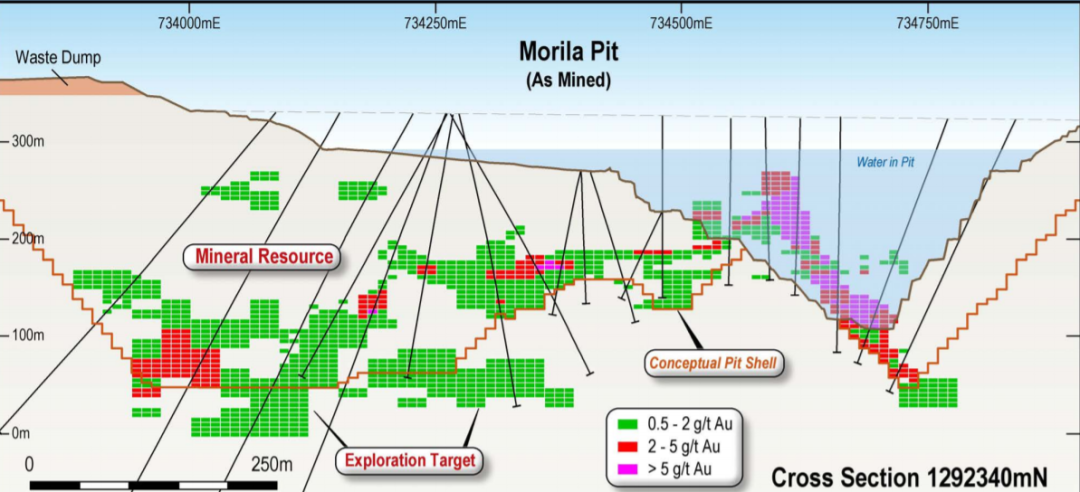

Morila资源量的潜力,主要来自两方面:一是Morila Pit的130万盎司资源量,其应用金价为1250美元/盎司。换言之,即使什么也不做,单将预期金价更新至1500美元/盎司,不知道能增加多少黄金资源量呢?该公司目前正在研究更新Morila Pit的资源量。

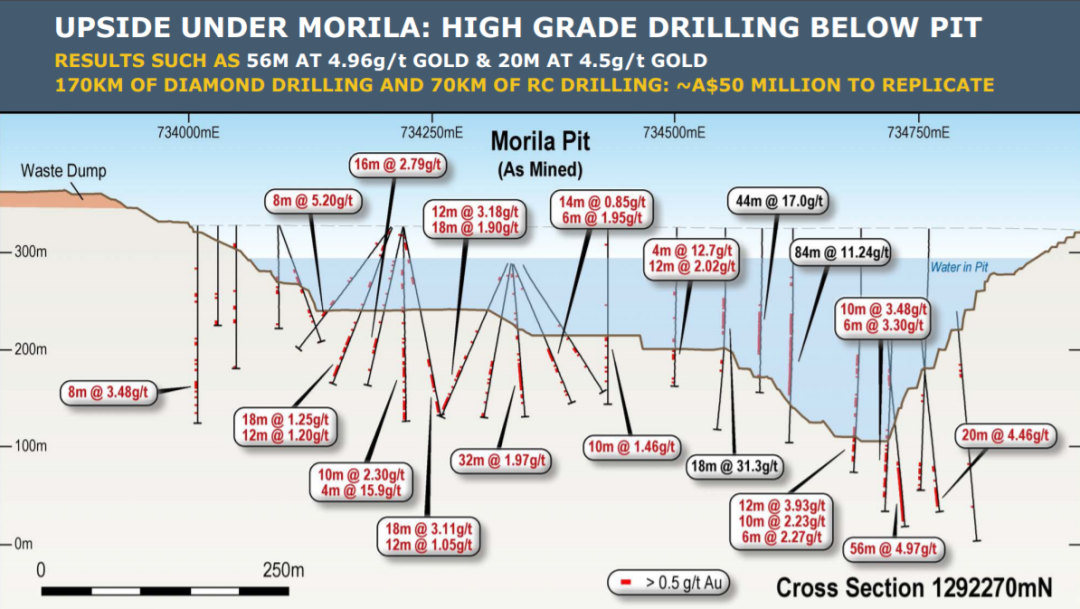

其次,在Morila Pit现存的蕴藏量下面,钻探结果显示有更多较高品位的矿化存在,公司对Morila Pit的资源增加潜力充满信心。

最后,Morila Pit附近有N’ Tiola、Viper及Domba三个卫星矿床。Firefinch 11月宣布,钻探表明这三个卫星矿床资源量共计11万盎司黄金。Firefinch计划2021年开始先从这三个卫星矿床开始投产。

图:三个卫星资源量分布图

笔者与Firefinch管理层见面交流时,问及资源量的增加潜力以及2021年的产量和成本等预算,管理层表示,预计2021年上半年才能公布更多细节。但他们相信即使目前项目的大部分资源量仅为推断(Inferred)资源量,Morila矿山的寿命最少还有10年以上。

04、股价一度上涨90%

Firefinch管理层坦言,如果有合适的机会,会将Goulamina锂项目卖出套现,将现金用于发展金矿项目。由于2020年国际金价飙升推动金矿股股价上涨,Firefinch股价一度上涨90%。从第四季度开始,金价回落导致行情降温,其股价已从0.24澳元的最高点下跌42%,执笔时市值为7400万美元,但仍较并购Morila金矿前大幅增长。考虑到Goulamina锂项目还未投产,Firefinch仍有一定增长潜力。

本文作者李冈峰,原路孚特贵金属高级分析师

*本文仅代表作者个人观点,不构成本平台任何意见

推荐阅读

-

托克与刚果金手工钴采购商EGC签订为期五年的钴供应协议

2020.11.27

-

华冶地勘局新能源公司中标一地源热泵工程

2022.07.26 -

重庆永川吊水洞煤矿事故被困人员1人获救23人遇难

2020.12.08

{{panelTitle}}