2020年全球十大矿业并购出炉,你最看好哪一个?

2021.01.06 矿业界

翻开各大矿业巨头的发展史,我们可以明显地看出,他们在成长过程中的每一次跨越式发展都源于矿业并购。尤其是在当前环境下,大型矿业公司要想实现弯道超车,进行矿业并购绝对是最好的途径。2020年,新冠肺炎疫情对全球矿业并购市场产生了巨大的冲击,主要表现为以下四点:一是贵金属并购活跃,贱金属并购低迷;二是矿业巨头参与度较低,大中型矿业公司参与较多;三是并购市场中优质项目较少;四是中国大型矿业公司积极参与全球并购。

总体来看,疫情对于矿业并购市场而言既是机遇又是挑战。本期,中国矿业报/矿业界根据热度搜索指数、并购交易额、项目质量以及对业内影响等指标,为大家筛选出了“2020年全球十大矿业并购案例”,你最看好哪一个?(排名不分先后)

这是2020年最大的金矿并购。2020年10月,北极星资源(Northern Star Resources)和萨拉森矿业(Saracen Minerals Holding)宣布将对等合并,涉及的并购金额高达41亿美元。北极星资源将拥有合并后公司64%的股份,而萨拉森矿业将持有剩余的36%的股份。合并后新公司市值约为160亿澳元(115亿美元),将成为全球前十黄金开采商,预计未来黄金年产量有望超过200万盎司。未来将联合力量运营澳大利亚超级金矿Super Pit,该矿山黄金储量约为730万盎司,在过去五年中平均每年生产66万盎司黄金。奋进矿业收购特兰加黄金

这是2020年第二大的金矿并购。2020年11月,西非最大黄金生产商奋进矿业(Endeavour Mining)决定以24.4亿加元(18.6亿美元)的全股票交易方式收购特兰加黄金(Teranga Gold)。合并后的新公司将在西非三国拥有八座矿山,年产约150万盎司(46吨)黄金,成为全球前十大黄金生产商。交易预计将在2021一季度完成,合并后的公司计划在伦敦上市,预估市值58亿美元,将成为在伦敦证券交易所上市的最大贵金属公司之一。

SSR矿业收购阿拉塞尔黄金

这是2020年第三大的金矿并购。2020年5月,加拿大贵金属矿商SSR 矿业(SSR Mining)宣布以全股票、零溢价的交易方式收购阿拉塞尔黄金(Alacer Gold),总交易额为24亿加元(17亿美元)。交易完成后,SSR矿业和阿拉塞尔黄金股东将分别拥有新公司57%和43%的股份。据估计,合并后的新公司在未来三年中将平均年产78万盎司的黄金,每盎司的维持成本(AISC)约900美元。

紫金矿业收购巨龙铜业

这是2020年最具挑战的矿业并购。2020年7月,紫金矿业耗资约38.83亿元完成了对巨龙铜业50.1%股权的收购,实现对项目控股并主导开发中国已探明最大斑岩型铜矿。巨龙铜业持有驱龙铜多金属矿、荣木错拉铜矿和知不拉铜多金属矿三个矿权。项目整体铜金属量达到1040万吨,远景铜资源量可望突破2000万吨。项目将分两期实施大规模露天开采,一期计划2021年底建成投产,建成后年产铜16.5万吨、钼0.62万吨;二期于一期投产后第7-8年开始按日处理30万吨建设,建成后年产铜26.3万吨、钼1.3万吨。但需要注意的是,驱龙铜矿的开发需要大量的资金并且由于成本问题未来的盈利能力仍有待观察,但无论对于谁,开发这个项目都是一项非常大的挑战。

克利夫兰-克里夫斯收购安赛乐米塔尔美国业务

这是2020年最大的钢铁并购。2020年9月,美国克利夫兰-克里夫斯公司(Cleveland-Cliffs )与安赛乐米塔尔(ArcelorMittal SA)达成最终协议,根据该协议,克利夫兰-克里夫斯将以约14亿美元的价格收购安赛乐米塔尔在美国的几乎所有业务。收购的资产包括六个炼钢设施,八个钢材精加工设施,两个铁矿石矿区和造球设施以及三个焦化生产设施。交易完成后,克利夫兰-克里夫斯将成为北美最大的扁钢生产商,另外还将成为北美最大的铁矿石球团生产商,年产能为2800万吨。

IGO战略入股TLEA

这是2020年最为及时的矿业并购。2020年12月,澳大利亚矿业公司IGO对天齐锂业全资子公司TLEA进行战略投资,IGO的全资子公司将出资14亿美元,认缴TLEA新增注册资本3.04亿美元。这意味着,天齐锂业在其18.84亿美元短期债务即将到期前,终于引入了战略投资,解了燃眉之急。天齐锂业需要将核心资产泰利森以及海外奎纳纳工厂的部分权益作为交换。总体来看,对于天齐锂业来说虽然核心资产股份降低了,但在没有失去泰利森的控制权的前提下,得到了久违的现金,在当时的情况下可以说是一笔实现利益最大化的交易。

洛阳钼业收购Kisanfu铜钴矿

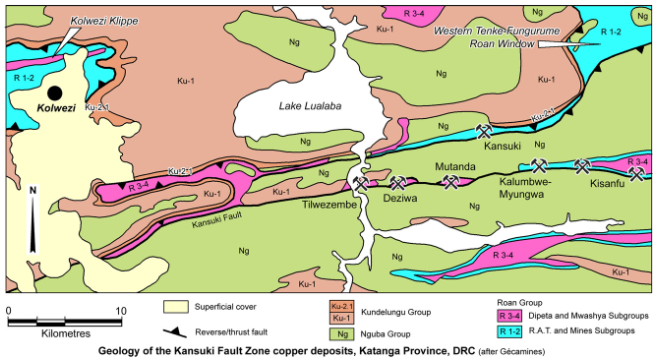

这是2020年最大的钴矿并购。2020年12月,洛阳钼业宣布与自由港公司达成股份购买协议,以5.5亿美元总价收购后者在刚果民主共和国的Kisanfu铜钴矿中95%的间接权益。Kisanfu位于刚果(金)卢阿拉巴省,是世界上最大、最高品位的未开发的铜钴矿项目之一,矿石资源量达3.65亿吨,铜品位为1.72%,含铜金属量约628万吨;钴品位为0.85%,含钴金属量约310万吨。当前勘探深度以下还有成矿能力,凸显巨大潜力,有望扩大资源量,成为洛阳钼业另一具有持久生命力的世界级资产。洛阳钼业此次收购Kisanfu矿,将有可能改变全球钴行业格局,嘉能可目前是全球第一大钴生产商,但产量已开始出现疲软,洛阳钼业未来借助该项目成为全球最大钴生产商。

诺瓦资源收购卡兹矿业

这是2020年交易额最大的铜矿并购。2020年10月,诺瓦资源(Nova Resources)提出以30亿英镑现金收购卡兹矿业(Kaz Minerals)60.%股份,试图私有化卡兹矿业。据了解,诺瓦资源的两大股东分别是卡兹矿业现任和前任董事长。卡兹矿业是哈萨克斯坦最大的铜生产商,在巴甫洛达尔和哈萨克斯坦东部地区经营着Bozshakol和Aktogay两个露天铜矿,在东部地区还有三个地下铜矿,另外在吉尔吉斯斯坦还运营着Bozymchak铜金矿。但卡兹矿业的部分股东对该收购持反对意见,因为大股东低估了公司的价值。这项并购还需要得到法院的批准,并且进行股东投票。

山东黄金收购卡帝诺资源

这是2020年最一波三折的矿业并购。2020年6月,山东黄金宣布境外全资子公司山东黄金香港与卡帝诺资源公司(Cardinal Resources)签署《要约实施协议》,山东黄金香港将以每股0.6澳元的价格,以场外要约收购方式向持有卡帝诺全部已发行股份的股东发出场外附条件要约收购。但由于俄罗斯诺德黄金(Nord gold)的加入,两家公司开始了反复的提价竞争。最后诺德黄金宣布接受山东黄金提价后的竞标,以1.075澳元/股出让其拥有的所有卡帝诺资源公司的股份。正当大家以为山东黄金收购卡帝诺资源一事尘埃落定时,东山投资有限公司发布新闻稿称,拟以每股1.20澳元的价格进行场外收购,以收购卡帝诺资源公司的全部已发行股本。但卡帝诺董事会表示,建议股东不就东山公司的指示性报价采取行动。

5 January 2021

推荐阅读

-

各地频繁停产限产 煤炭行业或迎5年来供应最紧张时刻

2020.09.29

-

2020年我国发明专利授权53万件

2021.01.26

-

十四届全国人大一次会议在京闭幕

2023.03.14

{{panelTitle}}