钢铁业兼并整合的“微笑曲线”已现

2021.04.02 中国冶金报社/秦源

“两端”是推动整合的两大群体。一端是宝武集团,是于2016年由宝钢集团和武钢集团合并成立而来的。从资产规模来看,武钢体量是宝钢的40%左右,这样的规模体量在客观上要求宝钢升级自身的整合基因,把武钢整合好。随后,宝武集团在2019年合并马钢集团;2020年合并太钢集团,托管中钢集团,并正式成为重庆钢铁实际控制人,年产钢量突破1亿吨;2021年又宣布合并昆钢控股。虽然原宝钢集团也曾于2010年整合过民营的德盛镍业,但从被整合对象来看,宝武本轮整合的基本是国企,而且这些国企当下的整体经营状况较好。

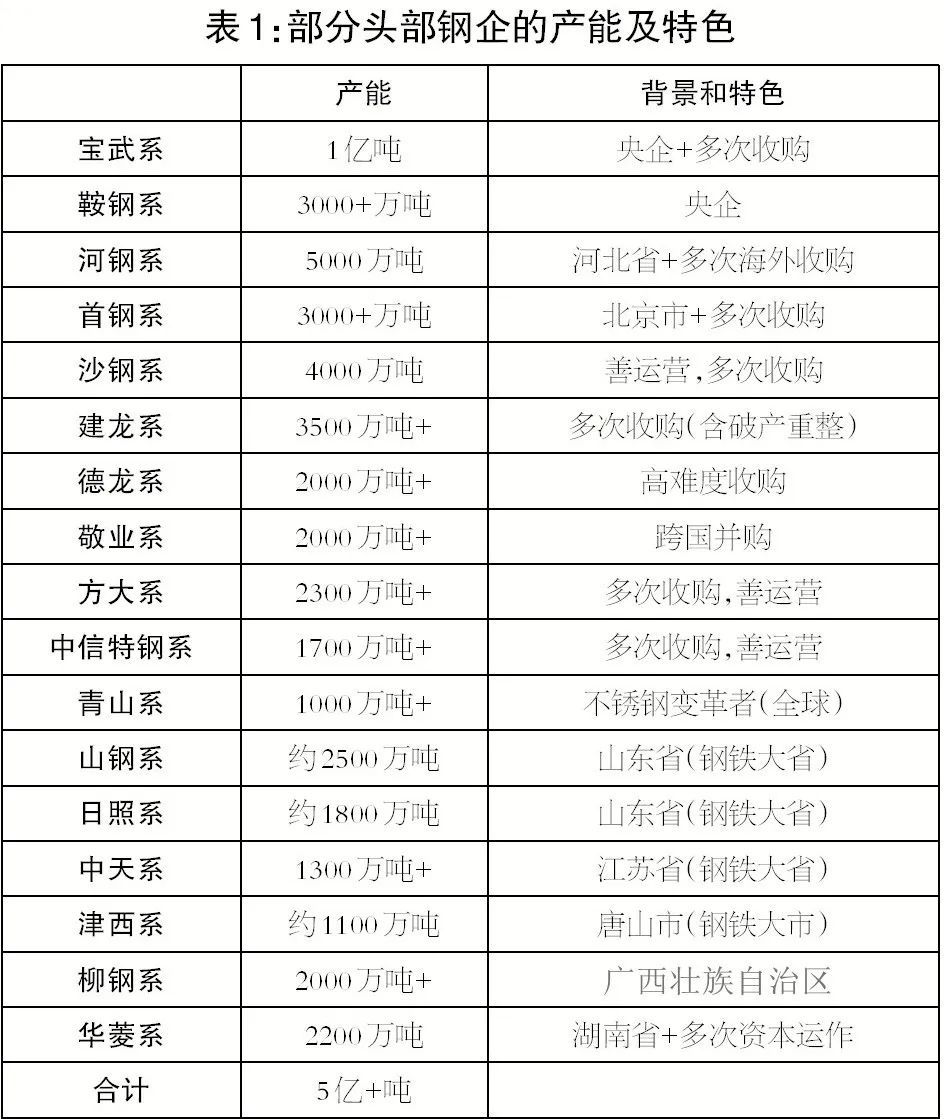

另一端是以建龙、德龙、敬业、方大、沙钢等为代表的民营钢企。这类民企整合对象多是民企或经营状况已明显陷入困境的国企。如建龙集团2020年旗下共有14家钢厂,合计钢产量达3647万吨,2021年又托管了邢台钢铁,旗下的山西建龙、北满建龙等多家钢厂均是并购而来。德龙通过参与渤海钢铁破产重整也一跃成为3000万吨量级的钢铁集团。敬业集团也不再是单基地钢厂,海外收购英国钢铁,国内通过并购在内蒙古、广东和云南也有产能布局,合计产能已跨越2000万吨。

“一底”就是那些退出钢铁业或被整合的钢企以及那些仍在行业内但或多或少被打上“弱资质”标签的钢企。例如破产重整后重焕活力的渤海钢铁、重庆钢铁、东北特钢、山西海鑫等。

有质量的整合是供给侧结构性改革以来钢铁行业整合的一大特点,这和“微笑曲线”的“微笑”二字的含义也颇为匹配。除了行业自身景气度一直较高和民企扩张天然带有效益优先特点之外,破产重整后钢企盈利能力普遍增强。

钢铁行业的竞争格局在持续不断地升级迭代。2012年是“4万亿元投资计划”之后钢铁行业遭遇的第一个寒冬,2015年则更甚。以2012年为分界线,可以看到之前行业盈利虽然有周期性起伏,但整体淘汰压力不大。2012年之后淘汰压力渐增,即便是自2016年至今行业保持着盈利,但是一些钢企仍面临着被淘汰的压力。因此,2012年之前行业竞争格局的关键词可以归结为一个“大”字。做大是很多钢企的战略首选,2012年之前那波兼并重组就是这一战略下的典型表征。

2012年~2015年钢铁行业整体盈利持续处于低位,之前很多的兼并重组不良反应在此背景下更是被放大,一些规模很大的钢企效益处于低位,甚至持续亏损,和其相关的要素回报率明显偏低。“大而不强”成为行业反思的对象,有效益的“强”成为多数钢企的追求目标,沙钢、方大等效益较好的民企认可度显著提升。

2015年行业寒冬迎来的不仅是经济周期行业阶段性出清的底部,更是供给侧结构性改革。2016年至今,钢铁行业经营形势整体处于较好的状态,行业大变样,一批企业脱胎换骨,成为“强”的新代表。以资产规模体量来看,300亿元的三钢闽光,500亿元的南钢股份,700亿元的华菱钢铁,1000亿元的华菱钢铁集团作为代表实现了资产负债表的修复。三钢闽光和南钢股份资产负债率从2015年的80%左右下降至2020年的50%以下,华菱钢铁资产负债率也从80%左右下降至65%左右。

自2016年钢铁行业运营好转以来,沙钢、方大等民营代表依旧优秀,河北的建龙、德龙、敬业、津西等一批民企认可度显著提升;三钢闽光、华菱钢铁、柳钢和新余钢铁等地方国企盈利能力和竞争力也成为了行业新标杆,而宝武旗下的韶钢和八钢盈利能力显著提升。从三钢等国企盈利表现来看,“钢铁国企盈利能力一定弱于民企”的论断值得商榷。

2019年以来,去产能等供给侧结构性改革对钢铁行业单方向的利好逐渐退潮,前文提到的宝武和民企持续不断整合带来的单个钢铁集团规模持续扩大,一批钢企实现了多基地运营,产能规模体量超过2000万吨,行业竞争格局升级至“强大”阶段。头部钢铁集团“3000万吨+”产能门槛隐现。特钢和不锈钢领域也出现中信特钢和青山这类产能规模破1000万吨的龙头。

随着行业资源要素越发向头部钢铁集团聚集,整合者的整合流程日趋成熟,整合手段越发丰富,整合风险相应下降,整合者对整合的兴趣也会越来越大。而被整合者获得重生的案例越来越多,也会激发一些弱资质钢厂选择被整合。同时,行业头部企业规模越来越大,尾部不断被整合或淘汰,规模变小,原本处于中间位置的钢企即便自身有进步也可能在行业内的相对地位被下降至中下,其面临的压力也在增加。

现在来看,未来3年~5年的时间内,一些规模体量在1000万吨以下、竞争力较强的钢企,以及规模在1000万吨~2000万吨、竞争力一般的钢企也可能面临要么突破强大的产能“3000万吨+”产能门槛,要么被整合或加入某种形式联合体的抉择。

长期以来,政策都有利于钢铁行业推进兼并重组。但政策是抽象的,政策的具体落地依赖于明确的主体推动,落地案例具有示范作用。地方政府虽不是推动兼并整合的具体主体,但鉴于其对辖区各类要素的调动协调能力,地方政府的支持和参与对钢铁行业整合起着至关重要的作用。

笔者看来,地方政府特别是一些省级政府推动兼并整合的力度创下新高。这主要体现在3个方面,一是马钢和太钢控股权无偿划转至宝武,二是江苏省徐州市借助于钢铁去产能将辖区的钢厂从18家减少至3家,三是渤海钢铁和重庆钢铁等破产重整案例的成功落地。

马钢和太钢原本分别是安徽省和山西省的省属国企。单独来看,马钢和太钢综合实力在行业内均排前10名,属于要规模有规模、要产品有产品、要技术有技术,盈利能力不错、资产负债表健康、独立持续经营能力很强的钢企,这2家钢企都是非常不错的省属国企。特别是太钢,对于一煤独大的山西可谓是制造业的掌上明珠,其不锈钢业务也是行业龙头。虽然51%股权无偿划转背后大概率有宝武集团其他方面的支持作为对价,但1个省就这样失去对优质国企的控制权,放在以往是难以想象的。马钢和太钢并入宝武反映出安徽省和山西省对钢铁业整合的大力支持,按照此类情况发展,若再有其他钢铁国企并入宝武也不应感到意外。

徐州市则提供了另一个地方政府借助去产能和环保升级推动钢铁行业退出和兼并整合的案例。徐州市原有18家钢厂,现已只剩下3家,其余15家被强硬退出,产能或卖给剩下的3家企业,或转移至徐州市外。整个徐州市的钢铁产能也从高峰时的4000万吨左右下降至3000万吨左右。徐州市钢铁整合除了钢铁行业自身原因外,2018年因为环保大规模限产,徐州市的名义GDP(也称货币GDP)增速从2017年的13.73%下降至2.26%也是一个重要背景。如此的增速下滑也反映出经济发达地区在环保、转型升级和包括钢铁在内重化工行业GDP贡献之间的取舍。

破产重整虽是司法程序,但在司法程序之外,对于渤海钢铁这类负债规模超2000亿元,涉及人员远超万人,聚集了大量各类要素的钢企,有着大量的协调组织工作,很难想象如果没有天津市的推动,渤海钢铁破产重整会顺利落地。不光是渤海钢铁,从近年来债券市场上一些大型地方国企违约来看,不少省级政府,包括一些经济体量较大的省份,对于弱资质国企的支持力度都在减小,市场化、法治化的破产重整也是退出的一个方向。

推荐阅读

-

煤炭行业九项成果通过2020年国家科学技术奖初评

2020.08.07

-

英雄桥

2021.05.13

-

中国银饰市场或将迎来新机遇

2022.12.22

{{panelTitle}}